A tapasztalatok szerint a magasabb kockázatú amerikai vállalati kötvények lehetnek a nyertesei a kamatemelési ciklus megkezdéséig hátralévő időszaknak. Az egyes szektorok között jelentős különbségek alakulhatnak ki, de a hozamvadászatra indulóknak az autóiparban és az energetikában lesz érdemes körülnézniük.

Az Egyesült Államokban a pandémiára adott gazdaságpolitikai válaszok sokak számára a koronavírus által előidézett gazdasági válság túlreagálásának tűnnek. A Joe Biden elnök által a hét végén, hosszas előkészítés és viták után szentesített 1900 milliárd dolláros csomag értéke a járvány előtti bruttó hazai termék (GDP) 9 százalékát teszi ki, és mérete csaknem kétszerese Barack Obama elnök pénzügyi világválságot követő, 2009-es válságkezelő csomagjának. Így a 2021-ben várható élénkítés értéke nagyjából megegyezik a tavalyi nagyságrenddel.

Ugyanakkor a jegybank szerepkörét betöltő Federal Reserve (Fed) kommunikációja a kamatok szinten tartását vetíti előre egészen addig, amíg az infláció „egy ideig meg nem haladja a 2 százalékot”.

Bár az infláció egyelőre nem éri el a beavatkozási szintet, nem tudni, hogy az eddig felhalmozott megtakarítások, valamint a közeljövőben a lakossághoz kerülő állami támogatások mikor mozdulnak meg, és az újranyíló ágazatok termékei és szolgáltatásai iránti kereslet megjelenése mikortól okoz nagyobb áremelkedést. Összességében azonban még az látszik valószínűnek, hogy

Mindenesetre a Fed március 17-én záruló kétnapos kamatdöntő ülése fontos jelzést adhat a monetáris politika további irányáról.

Joe Biden amerikai elnök

Fotó: MANDEL NGAN / AFP

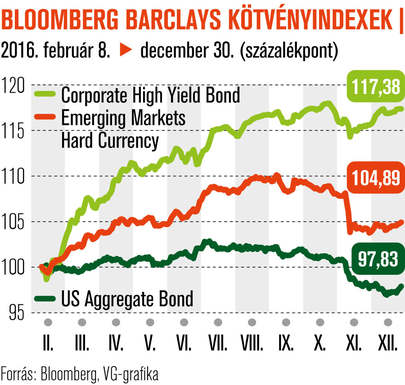

Tapasztalatok szerint a kamatok várható emelkedésére a különböző kockázati profilú kötvények eltérő módon reagálnak. Érdemes szemügyre venni a Bloomberg Barclays három különböző kockázatú kötvénycsoportokat leképező indexének alakulását az Egyesült Államokban lezajlott legutóbbi – 2016 végétől 2018 decemberéig tartó – kamatemelési ciklus előtt.

- Míg a magasabb kockázatú, fix kamatozású amerikai vállalati kötvények (Corporate High Yield Bond index) árfolyama erőteljesebben, 17,4 százalékponttal nőtt, addig a dollárban kibocsátott feltörekvő piaci kötvények (Emerging Markets Hard Currency index) árfolyama csupán 4,9 százalékponttal emelkedett a korábbi kamatemelési ciklust megelőző tíz hónapban.

- Az alacsony kockázatú, fix kamatozású dollárkötvények (US Aggregate Bond index) ára pedig 2,2 százalékpontos csökkenést mutatott ugyanebben az időszakban.

Az utolsó kamatemelési ciklust megelőző tíz hónapban tehát a magasabb kockázatú vállalati kötvényekkel lehetett elérni a legnagyobb árfolyamnyereséget.

Ha feltételezzük, hogy a következő kamatemelési ciklus 2021 végén kezdődik, és hasonló lesz a kamatemelés előtti hónapok lefutása a legutóbbihoz, akkor a következő hónapokban a magasabb kockázatú amerikai kötvényekkel lehet majd elérni a legmagasabb árfolyamnyereséget. E csoportba tartozik például a Ford 9,3 százalékos kamatozású, 2030-ban lejáró kötvénye, vagy a US Steel acélgyártó 6,875 százalékos kamatozású, 2025-ben lejáró kötvénye is. Ezeknél némileg alacsonyabb árfolyamnyereségre van esély az olyan feltörekvő piaci kötvényeknél, mint amilyen az olajiparban érdekelt mexikói Pemex 6,84 százalékos kamatozású, 2030-ban lejáró, vagy a brazil olajipari óriás, a Petrobras 7,25 százalékos kamatozású, 2044-ben lejáró kötvénye. Fontos figyelembe venni azonban, hogy az egyes kötvények ára a kötvénycsoportokon belül az ágazati, vállalati, üzleti, pénzügyi helyzetük változásának megfelelően a csoport átlagától eltérően is alakulhat.

A nemrégiben kibocsátott zöldkötvényeket – amilyen például a Prologis 2030-ban lejáró, vagy a Southern Public Service, illetve a Clearway Energy 2031-ben lejáró kötvényei – újabbak is követhetik. Ezek szintén jó lehetőségeket kínálnak a zöldbefektetések iránt érdeklődők számára, akik mérsékeltebb kockázatú befektetést keresnek, és egyúttal szeretnének hozzájárulni a klímaváltozás negatív hatásainak csökkentéséhez.

Fotó: Getty Images