Az elmúlt években a hazai ingatlanpiac jelentős árváltozáson ment keresztül, ezért az ingatlan eladások mentén keletkező tőke kezelése a privátbanki szolgáltatásokban fokozottan jelenik meg. Megtörténhet, hogy ingatlant öröklünk valamely hozzátartozónktól, ezért nagyon gyakori, hogy ez az első befektethető tőke, amivel a következő generáció találkozik. Megkapjuk a pénzt, érezzük, hogy ezt be kellene fektetni, de nem vagyunk benne biztosak, hogy milyen eszközt lenne érdemes választani és egyáltalán nem megnyugtató érzés, amikor bizonytalanok vagyunk, hogyan fektessem jól be ezt a tőkét? Az alábbi esettanulmány ezt a témát dolgozza fel.

Ügyfelünk egészen 2020 novemberéig az egyik vezető magyar bank privátbanki ügyfele volt, miután nagyapjától örökölt ingatlanát, több mint 175 millió forintért értékesítette. Mivel korábbi befektetési tapasztalata nem volt, az adásvételi szerződésben a számlavezető bankját jelölte meg, ahol a bank kijelölt privátbankára egy kis idő múlva fel is hívta az ügyfelet, hogy látja, megjelent egy nagyobb összeg a számláján, és ezzel elérte a privátbanki szolgáltatások belépő szintjét, megkaphatja a hozzájáró aranykártyát, és ezzel együttjáró egyéb kiemelt szolgáltatásokat, illetve egy privátbanki portfólió ajánlót is szívesen átbeszélne az ügyféllel.

Az ajánlat elég csábítónak és kedvezőnek tűnt első ránézésre, és igazán tapasztalata sem volt az ügyfélnek a befektetésekkel kapcsolatban. Mivel alacsony kezelési díjakat kapott és egyébként is macerás dolog a befektetés, ezért az ügyfelünk kényelemből azonnal elfogadta az ajánlatot. A kapcsolt szolgáltatásokra eddig ugyan nem volt szüksége, de ha jár, hát jár. Más befektetési szolgáltatótól nem is kért ajánlatot. A portfólió alapvetően a bank alapkezelője által összeállított alapokból állt, mely az emelkedő piaci környezetben közel sem teljesített olyan jól, mint az egyedi részvények vagy a long oldalú ETF-ek, de kockázatuk legalább alacsonynak tűnt így első ránézésre. Ügyfelünk beszélgetett a kollégáival, akik kisebb összegekkel (20-30 millió Ft) sokkal komolyabb tőkejövedelmet realizáltak a Covid utáni hatalmas tőkepiaci emelkedésben. Hallomásból tudhatta meg, hogy barátai, munkatársai milyen lényeges tőkejövedelemmel zárták a Covid utáni hónapokat még úgy is, hogy volt olyan ismerős, aki 2020 február és április között jelentős veszteségekkel kellett zárja a pozícióit, de gyorsan kiderült, hogy megérte és nem tűnt elégedetlennek egyetlen ismerőse sem, aki befektetéseivel kicsit körültekintőbb volt. Megértette, hogy a kockázat szimmetrikus fogalom, nem csak kár valószínűséget, hanem lehetőséget is jelent egyszerre. Megértette azt is, hogy a kockázatvállalás mit is jelent valójában és érdemes bizony rizikót vállalni, mert a kockázatvállalás nem feltétlenül annak elszenvedését jelenti, és különböző szintjei, illetve fokozatai vannak. Kimozdulni abból a kényelmes, de rendkívül alacsony hozamkörnyezetből, amit a bankja lényegében ajánl számára egy új lehetőség. Ügyfelünk elkezdett szétnézni a befektetési szolgáltatók között, a különböző megjelenéseinket és nyilvánosan publikált elemzéseinket is elkezdte követni. Több elemzésünket elolvasva megkérdőjeleződött benne, hogy jó helyen van-e a pénze a jelenlegi banknál. Megkeresett bennünket 2021 januárjában, amikor ajánlatot kért tőlünk egy személyes beszélgetést követően. Elkészítettük az ajánlatunkat aktívan kezelt portfólióra és a közösen kialakított kereteket megfogalmaztuk egy befektetési politikában, melyet ügyfelünk elfogadott (1. Ábra).

1. Ábra: Momentum portfolió

Ezt követően az adókedvezmény miatt transzferálta a TBSZ2020-as számláját és az addig TBSZ-en kívüli szabad pénzeszközeit, amely nagyságrendileg 150-160 millió forint közötti összeget tett ki. Az aktívan kezelt portfólió nagy részét a 2021-es évben a long oldali ETF-ek, kisebb részben egyedi papírok, árupiaci eszközök, (például a Lithium ETF) tették ki. Az évet kiváló 32%-os nettó hozammal zárta a portfólió. Nem szabad megfeledkezni arról, hogy az ügyfél ismerőseinek tapasztalata alapján másként állt a kockázathoz és egy magasabb kockázatvállalási hajlandóságot mutatott, ami utat nyitott mind a short, mind a long irányok használatához, ami az aktívan kezelt portfóliók kulcseleme.

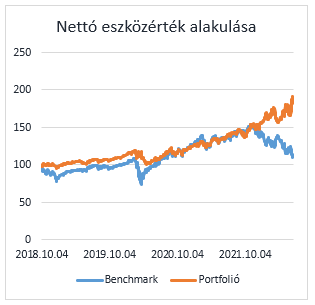

2022 januárjában azonban újra kellett tervezni a portfóliót, mivel több pozíciót is be kellett zárni, illetve megütötték a stop-szintünket. Trendváltozás volt kilátásban, amit a februárban kitört orosz-ukrán konfliktus, majd az első kamatemelés és a szigorodó monetáris politika tovább nyomatékosított. A kezelés továbbra is aktív, a befektetési politika lényeges változtatása nélkül. Az ügyfél hozamai annak ellenére, hogy egy masszív inflációs medvepiacon vagyunk és amelyet utoljára 1998-as orosz pénzügyi válság során láthattunk, a Benchmark felett vannak. Portfóliója 35%-os évesített hozammal, 0.2844-as szórással és 1.12S Sharpe-rátával rendelkezik, a Benchmark -15%-os hozamával, 0,43-as szórásával és a -0,43-as Sharpe rátájával szemben 2022. szeptember 10-ével.

Mindez az aktív portfóliókezelés elemeinek, a részletes piac elemzéseknek, a stratégiai szemléletnek, a pozíció tervezésnek, a risk managementnek, az időzítésnek, valamint a körültekintő kivitelezésnek eredménye.

Szeretne új szintre lépni a befektetéseit illetően?

Örömmel várjuk a megkeresését!

Zakár Tivadar

portfólió manager

m: +36 20 927 4668

e: tivadar.zakar@spbinvest.hu

Jelen esettanulmány valós esetet dolgoz fel, azonban adat- és titokvédelmi megfontolásokból a személyek azonosítására alkalmas részletek megváltoztatásra kerültek. Az esettanulmány közzétételétele marketingkommunikációnak minősül. Az megjelenített eset minden szempontból egyedi és nem alkalmas annak megítélésére, hogy konkrét befektetési termékek melyek legyenek egy adott portfólióban. Az Esettanulmányok, jellemző esetleírások közzétételével segíteni kívánjuk meglévő és leendő ügyfeleinket, hogy pontosabb információkat nyerjenek Társaságunk tevékenységéről. Jelen esettanulmányunk nem minősül befektetési tanácsadásnak, sem pedig ügylet végrehajtására vonatkozó ajánlatnak, javaslatnak vagy felhívásnak. A Társaság javasolja a leendő befektetőinek, hogy befektetési döntésük meghozatala előtt vegyenek részt befektetési és/vagy jogi illetve adózási tanácsadáson. Az esettanulmány csupán egy példát mutat, nem lehet belőle következtetéseket levonni egy befektetési eszköz vagy portfolió jövőbeli árának alakulására, teljesítményére vonatkozóan, az esettanulmányban szereplő értékpapírok megvásárlása kockázatokkal jár. A Társaságról, valamint annak működéséről, illetve az összeférhetetlenségi rendelkezésekről a https://www.spbinvest.hu/art-group/customer-information#ugyletek-elotti-tajekoztatas címen találhatóak további információk. Az esettanulmány bármilyen módon történő felhasználásához, közzétételéhez vagy terjesztéséhez a Társaság előzetes, írásbeli engedélye szükséges. A Társaság nem vállal felelősséget az esettanulmány harmadik fél általi terjesztéséért vagy közzétételéért.