Néhány napja megjelent cikkünkben azt jártuk körbe, hogy a manapság elsősorban amerikai dollárban vagy euróban gondolkodó befektetőknek érdemes lehet egy másik aspektust is megvizsgálniuk, és alaposabban szemügyre venni a magyar államkötvényeket. Ne utasítsuk el tehát a forintos alternatívákat sem – érdemes nyitott szemmel járni és megragadni a kínálkozó lehetőségeket! Nézzünk három konkrét hazai államkötvény-befektetést, amelyek között akár 25-30 százalékos nominális hozamot kínáló eszközt is találhatunk.

Azt látjuk, hogy a tudatosabb befektetők már tisztában vannak azzal, hogy mely devizában és mekkora hozamot szeretnének elérni. Viszont aki még bizonytalan ebben a témakörben, annak betekintést nyújtunk, hogy mikre érdemes odafigyelni az előzetes kalkuláció során.

Cikkünk első részében a rövid futamidőt érintettük, most pedig kicsit hosszítunk a futamidőkben. Ezek esetén a lejáratig történő tartással elérhető kamatbevételt a piac árazza, ami a kötvények árfolyamának futamidő közbeni változását eredményezi, így teremtve egy kiemelkedő hozamlehetőséget.

„25-30 százalékos hozamot is lehetséges realizálni nominálisan”

Sok esetben ezen árfolyamváltozásokon többet lehet nyerni, mint a kötvény saját kamatszelvényével. Vegyük például a 2028/B jelű, 4,5 százalékos kamatozású kötvényt, amelyet a közelmúltban 70,5 százalékos árfolyamon lehetett megvásárolni. Amennyiben az MNB inflációs várakozása 2023 végére vagy 2024 elejére megvalósul, akkor a 6 százalékos jegybanki alapkamat mellett, az említett kötvény árfolyamának 2024 végére 95-100 százalék körül kellene alakulnia. Tehát 25-30 százalékos hozamot is lehetséges realizálni nominálisan, kizárólag a kötvény árfolyamváltozásából adódóan. Ha ehhez még hozzáadjuk a jelenleg elenyészőnek tartott, ~4 százalékos kamatot, akkor még kedvezőbb a kép. Ez már meghaladhatja a jelenleg elérhető legmagasabb kamatozású állampapír lejárati hozamát is. Ez is egy alternatívája lehet annak, hogy állampapír kockázati szint mellett (akár alacsonyabb kamatszelvényű kötvényekkel is) felülmúljuk a jelenleg újonnan kibocsátott magas kamatozású állampapírokat.

Napi szinten találkozunk olyan ügyfelekkel, akik szeretnének devizában befektetni, azonban nem akarnak eltérni az állampapírok kockázatától. Ilyen esetben tudjuk nekik ajánlani a REPHUN államkötvényeket. Zárásként tehát olyan devizában kibocsátott állampapír befektetési lehetőséget fogunk bemutatni, amelyekben szemmel látható hozampotenciál rejlik.

REPHUN 7.625% 2041 USD államkötvény

Adatok:

- 2011 márciusában bocsátották ki

- március 29. a lejárata

- Fix 7.625% USD kupont fizet évente

- Féléves kamatperiódussal rendelkezik, így a következő kamatfizetés 2023 márciusában lesz

- Hitelminősítés alapján befektetésre ajánlott kategória

- 1,65 milliárd USD értékben bocsátották ki

- Névérték felett lehet vele kereskedni jelenleg, azonban a mindenkori csúcsoknál közel 42 százalékkal van lejjebb az árfolyama.

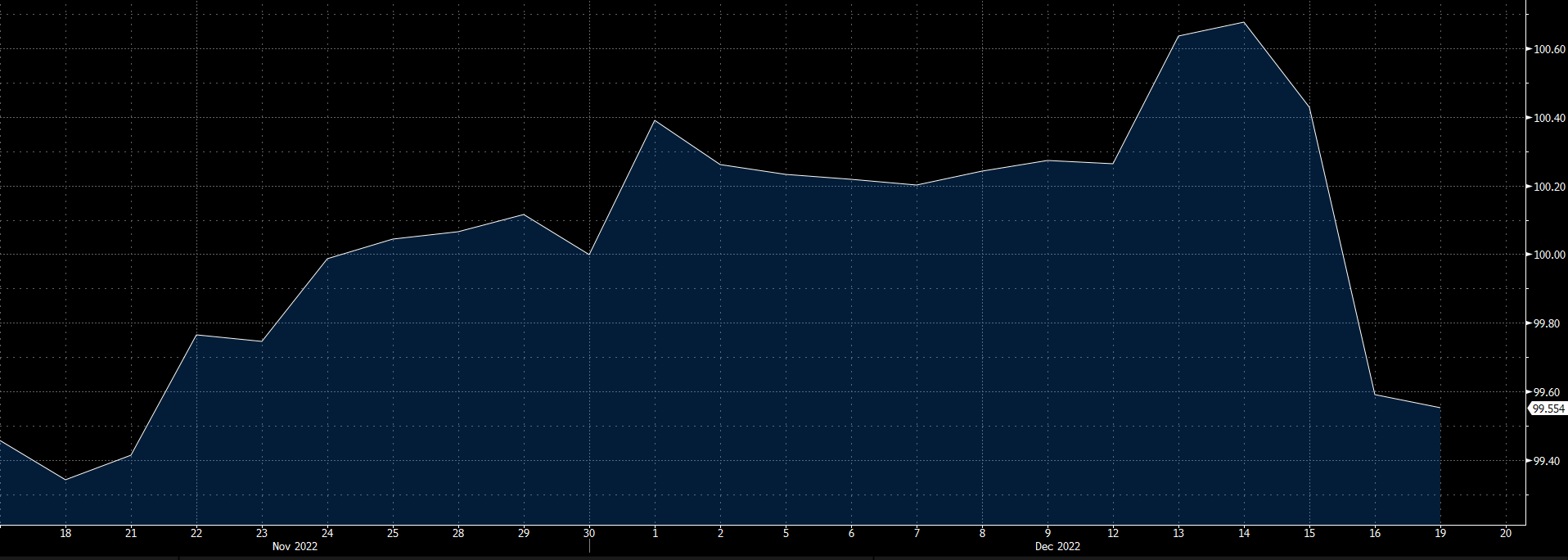

1 éves időtávon így néz ki a grafikonja:

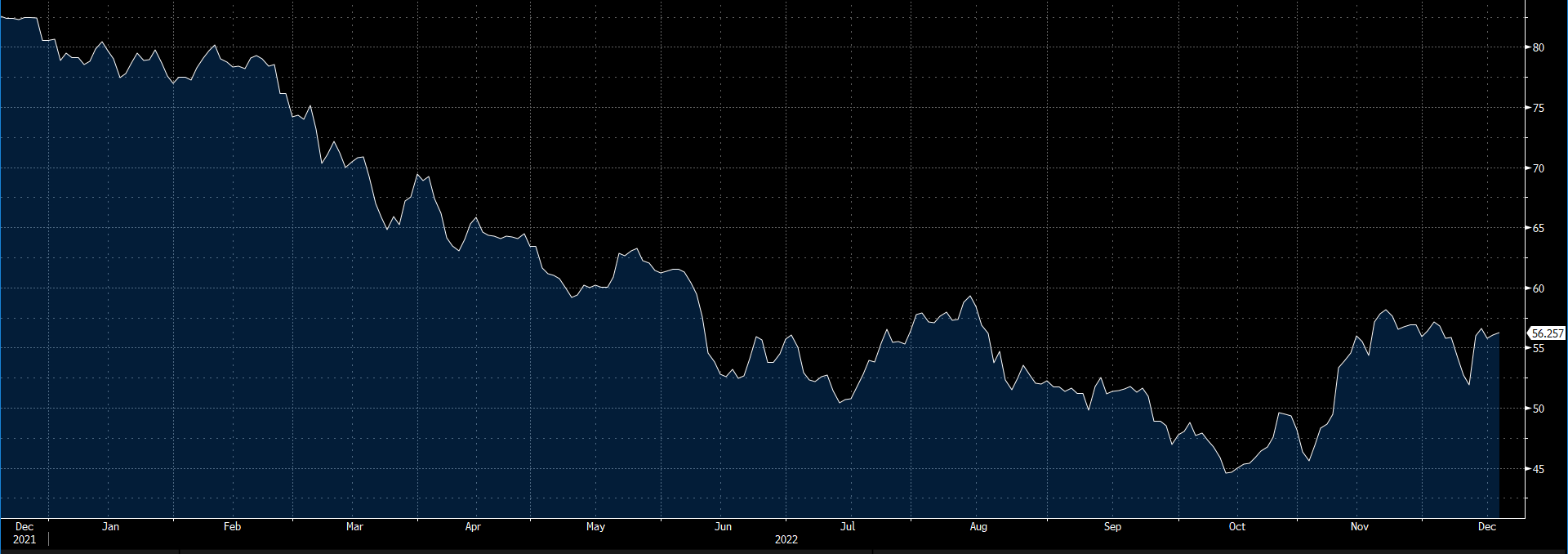

Kibocsátás óta pedig ezt a képet látjuk technikailag:

REPHUN 5% 2027-es EUR államkötvény

Adatok:

- 2022 novemberében bocsátották ki

- Zöld kötvény, tehát ESG szempontok szerint került kibocsátásra

- február 22. a lejárata

- Fix 5% EUR kupont fizet évente

- Első kamatfizetés csak 2024. február 22-én lesz

- Hitelminősítés alapján befektetésre ajánlott kategória

- 1 milliárd EUR értékben bocsátották ki

- Jelenleg névérték körül kereskedhető

Idén novemberben történt meg a kibocsátása, így a grafikonja egyelőre még nem szolgál túl sok információval.

Magyar Államkötvény 2038/A HUF

Adatok:

- 2018 februárjában bocsátották ki

- október 27. a lejárata

- Fix 3% HUF kupont fizet évente

- 951 milliárd HUF értékben bocsátották ki

- Jelenleg névérték alatt kereskedhető

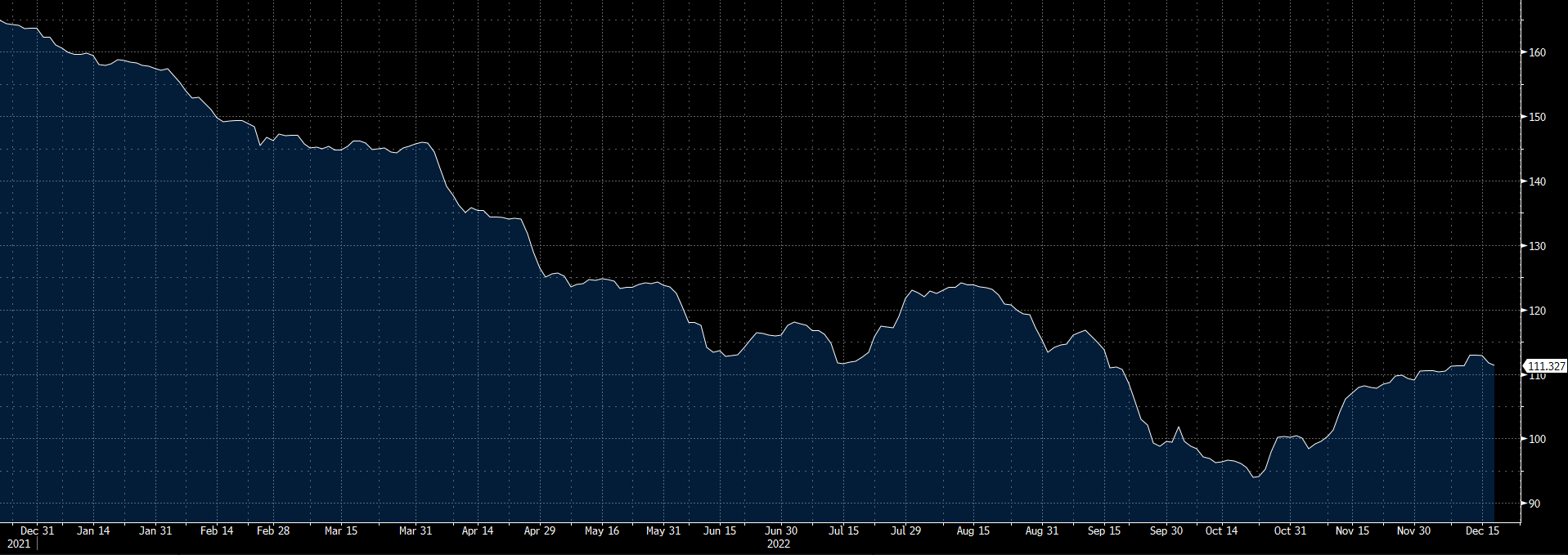

1 éves időtávon így néz ki a grafikonja:

Kibocsátás óta pedig ezt a képet látjuk technikailag:

Reméljük, hogy ezzel a rövid kis sorozattal, sikerült olvasóink figyelmét is felkelteni, az alternatív lehetőségekkel kapcsolatban.