Egészen a tavalyi évig a befektetőket két évtizeden keresztül alacsony inflációs környezet, csökkenő kamatlábak és monetáris lazítások vették körül. Idén azonban a piaci viszonyok drasztikusan megváltoztak: a befektetőknek inflációs nyomással, monetáris szigorításokkal, és jelentős geopolitikai kockázatokkal kellett szembenézniük.

A vezető közgazdászok szerint 70 százalék a valószínűsége annak, hogy az Egyesült Államokban recesszió lesz 2023-ban. Miután a piac a jövőt árazó mechanizmusok közé sorolható, ezért a részvényindexekre már a Fed részéről történő első, 25 bázispontos kamatemelés is negatívan hatott: év eleje óta az S&P 500 index 22 százalékot esett.

Hasonlóképpen teljesítettek a fix kamatozású kötvények is, melyek 11 százalékos csökkenést szenvedtek el. Általánosságban elmondható ugyan, hogy a részvények hosszú távon reál értelemben magas inflációs környezetben jobban teljesítenek a fix kamatozású kötvényekhez képest, mégsem nyújtanak menedéket a fogyasztói árindex drasztikus emelkedése ellen. Sajnos kevés olyan eszközosztály van, amely extra kockázat vállalása nélkül védelmet kínál az infláció ellen. Az infláció elleni, jegybanki kamatemelési ciklust azonban ki lehet használni befektetőként.

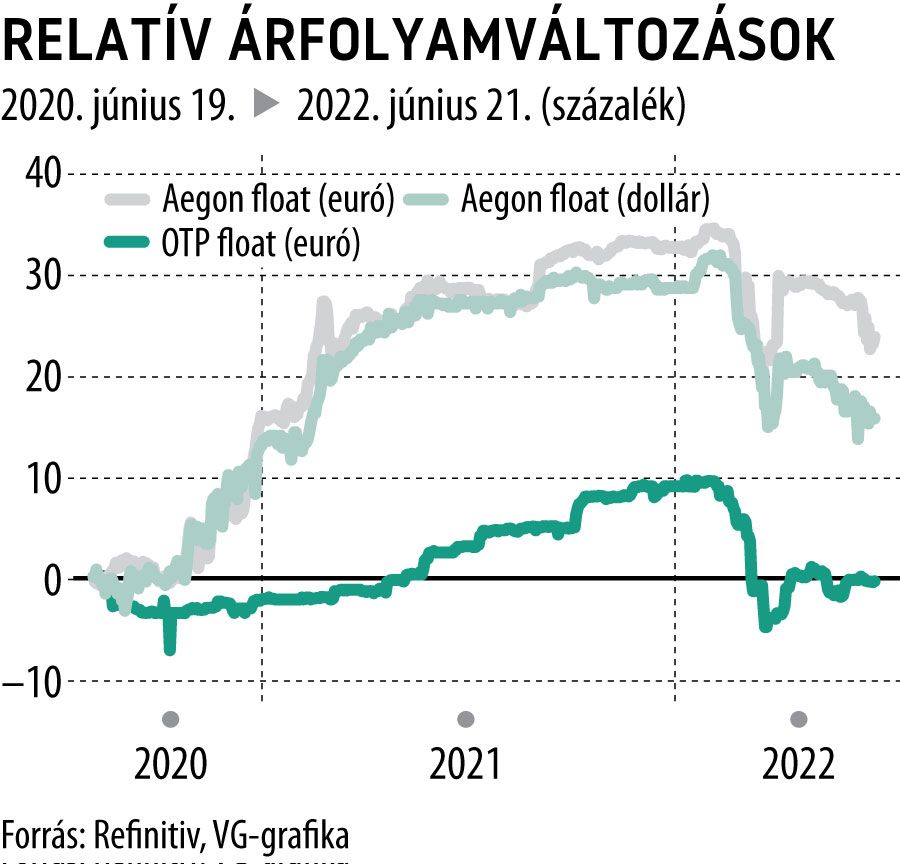

A kamatemelés a változó kamatozású kötvényekre gyakorolhat pozitív hatást, mivel kamatozásuk az alapkamat emelkedésével arányosan nő. Jó példa lehet erre az Aegon változó kamatozású kötvénye, melynek dolláros denominációja az amerikai 10 éves ISDA swap rátán felül 10 bázispont prémiumot fizet, az eurós kötvénye pedig a holland 10 éves állampapír hozam felett fizet 10 bázispont prémiumot. A két kötvény az elmúlt két évben hasonló teljesítményt nyújtott, a dolláros 18 százalékos hozamot, az eurós pedig 23 százalékot produkált.

Hazai piacon az OTP változó kamatozású kötvénye lehet érdekes, amely az idei év fokozott geopolitikai kockázatai miatt teljesítmény szempontjából kilóg a sorból a nemzetközi változó kamatozású kötvényekhez képest. Az elmúlt két évben 6 százalékot hozott a befektetők számára. Az OTP kötvénye az EURIBOR bankközi kamatlába felett fizet 300 bázispont kamatprémiumot. Összességében úgy gondolom, hogy a monetáris szigorítások közepette érdemes figyelemmel kísérni a változó kamatozású kötvények jövőbeni alakulását.

Szerző: Láng András, az SPB privátbankára