Az elmúlt időszak izgalmasan alakult, többféle arcát mutatta a piac. Az Eurozóna gazdasági teljesítménye a továbbra is alacsony megrendelés-állomány miatt jelentősen akadozik, a magas infláció és kamatszint erőteljes fékező hatása érvényesül. A reményvesztettséget a német Ifo Business Climate Index is jól tükrözi, az év első felére jellemző bizalom lassan kezd lecsengeni, Németország gazdasági helyzetét jelenleg számos komoly strukturális probléma nehezíti. Az adatok alapján egyelőre nehezen elképzelhető, hogy a második félévben elindulhat egy felfelé ívelő szakasz a német, illetve az európai gazdaság tekintetében. Az Eurozónához hasonlóan az USA-ban sem érzékelhető komolyabb keresleti szándék, ezért inkább lefelé hajló teljesítményt lehet várni az év második felében az amerikai gazdaságtól, ezzel szemben az USA fogyasztói bizalmi index meglepően pozitív képet mutat. Az amerikai GDP adat szintén váratlanul pozitív meglepetést okozott a piacon. A várakozásoknak megfelelően megtörtént a 25 bázispontos kamatemelés mind a FED, mind az ECB részéről, kommunikációjukban a további kamatdöntéseket az inflációs adatok alakulásától tették függővé a jegybankok. Jelenleg az olaj heti árfolyama a 80-as szinten stabilan tartja magát, de a szűkülő kínálat miatt nem kizárható a további emelkedés – hangzott el az SPB Befektetési Zrt. online eseményén.

Az Eurozone Composite PMI index értéke folyamatos lejtmenetben van, nem tudja hozni az előrejelzéseket. A legjelentősebb visszaesés a feldolgozóiparban, azon belül is a megrendelés-állományban tapasztalható, amelynek értéke 2009 óta a legalacsonyabb. Ezzel parallel az látszik, hogy már a szolgáltató szektor teljesítménye is elkezdett megtorpanni, és hét hónap óta először szintén visszaesést mutatott. Ebben az esetben is a megrendelés-állomány alacsony szintje jelenti a problémát, emiatt nem tudja hozni a várakozásokat. Leginkább Európa két meghatározó gazdasága, Németország és Franciaország esetében érzékelhető, hogy a fogyasztók hezitálnak, a vállalkozások elsősorban a raktárkészletek kiárusítására törekszenek. Az Eurozona személyi kölcsönök állományán jól látszik, hogy a privát szektor rendkívül erősen visszafogja magát, a kereslet fogyasztói oldalról alacsony. Vállalati oldalon hasonló a helyzet, az adat a pandémia időszakához közelít. Volt ugyan egy megugrási szakasz, de utána egy rendkívül erős visszaesés következett, így még a várakozásokat sem tudja hozni.

Amit látunk, nem meglepő annak fényében, hogy az Eurozona gazdasági teljesítményét erőteljesen fékezi a továbbra is magas infláció, illetve az ECB kamatszint miatti magas finanszírozás.

A német Ifo Business Climate Index jól tükrözi ezt a reményvesztettséget, az év első felére jellemző bizalom lassan kezd lecsengeni, mivel fundamentális adatokkal nem lett kellően megtámogatva. A kínai nyitás elmaradó pozitív hatása, az amerikai recessziós aggodalmak, valamint az ECB szigorítások hatásai mind kedvezőtlen jövőképet festenek.

A német GDP adatok konkrétumokkal is alátámasztották a fenti negatív hangulatot. Az előző negyedévben -0,3% volt a csökkenés, ezt követően minimális növekedést vár a piac, de további -0,2% -os redukció történt.

Németországban a versenyképesség jelenti a legnagyobb problémakört, a feldolgozóipari kibocsátás harmincnyolc havi mélypontra esett vissza. Az adatok alapján egyelőre nehezen elképzelhető, hogy a második félévben a tendencia gyökeresen megváltozhat és elindulhat egy felfelé ívelő szakasz. A kérdés jelenleg az, hogy tartja-e magát hosszú távon a stagnáló állapot vagy recesszióba fordul át a történet. Érdekes, hogy a DAX ennek ellenére szárnyal, egyelőre nem konzisztens a makro helyzet a fundamentális adatokkal. Összességében viszont sem a német, sem az európai gazdaság állapota nem mutat pozitív irányba.

Az USA Global Composite PMI esetében inkább visszaeső, kifáradó állapotot lehet látni. Az Eurozónához hasonlóan sem a háztartások, sem a vállalkozások részéről nem érzékelhető komolyabb keresleti szándék, ezért inkább lefelé hajló teljesítményt lehet várni az év második felében az amerikai gazdaságtól. Ami továbbra is „tartja a lelket” az USA gazdaságában, az a szolgáltatói szektor, a feldolgozóipar továbbra is szenved a FED folyamatos szigorításaitól.

Mindazonáltal a szolgáltatói szektor is jelentős nehézségekkel küzd, már kevésbé tudja ellensúlyozni a feldolgozóipar gyengeségeit: a mostani szolgáltatóipari PMI adat még az 54-es várakozást sem tudta hozni. Meglepő módon a kivételt ez alól a turizmus jelenti, drasztikus mértékben megnövekedett az érdeklődés az ország iránt. A dollár gyengülése korábban is ösztönzőleg hatott a turizmusra, de korábban nem volt tapasztalható ilyen mértékű hajtóerő hasonló időszakokban.

Ezzel szemben az USA fogyasztói bizalmi index meglepően pozitív képet mutat, jelentősen a várakozások feletti adatot kaptunk. Egyértelmű, hogy az erős munkaerőpiac bátorítja a fogyasztókat, és növeli a bizalmat a jövőképet illetően. Emellett folyamatosan érkeznek a hírek az infláció markáns visszaeséséről. Mindezek együttesen a fogyasztói bizalmat erősítik, amit a megugró adat is jól mutat. A megkérdezettek jelentős része nyilatkozott úgy, hogy a következő hónapokra szeretné időzíteni a korábban tervezett „big ticket”-ek (ingatlanok, autók) megvásárlását. Amennyiben ez a szándék valóban realizálódik a közeljövőben, az az amerikai gazdaság szempontjából igen kedvező lehet, mivel éppen a keresleti problémákkal leginkább küzdő területek fejlődését segíthetné elő.

Az első munkahely keresők száma már negyedik hónapja csökken, így továbbra is feszült a helyzet.

Az USA ingatlanpiac pontosan a várakozásokat hozta az elmúlt időszakban, kitörés egyelőre nem látszik. Ennek hátterében többek között a magas jelzálog kamatok, valamint a rendelkezésre álló ingatlanok alacsony száma állhat. A lakásépítések tekintetében egyelőre számos nehézség tapasztalható — a magas infláció és finanszírozás, valamit a munkaerő — és alapanyaghiány mind megnehezítik a kitörést ebben a szektorban. Mindenképpen időre van még tehát szükség az ingatlanpiac fellendüléséhez, fontos azonban látni, hogy megcsúszás nincs, és szó sincs arról, hogy összeomlás felé tartana az ingatlanpiac.

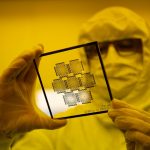

Meglepően alakult az USA tartós fogyasztási cikkek magállománya. Az előző időszak 0,6%-os emelkedését követően erre az időszakra nem várt a piac további emelkedést, ehhez képest újabb 0,6%-os növekedés történt. Egyrészt a kereskedelmi repülőgépgyártás megrendelésállománya hatott áttételesen pozitívan a „core” termékekre is, másrészt elképesztő tömegben nőtt az elektronikai cikkek, computerek vásárlása, ez 1,5%-kal dobta meg erre a hónapra a növekedést, amely 2008 óta nem látott ugrás.

Az amerikai GDP adat szintén váratlanul pozitív meglepetést okozott a piacon. Az első negyedéves 2%-os emelkedést követően enyhe visszaesést vártunk, ehhez képest most 2,4%-os emelkedést tudott hozni. A növekvő mértékű üzleti befektetések, a kormányzati megrendelések, a raktárkészlet-növelés, illetve a visszaeső, de továbbra is jelentős mértékű fogyasztás együttesen igen kedvező hatással voltak a GDP alakulására. A legérdekesebb adat, hogy az üzleti befektetések egy negyedév alatt 7,7%-os növekedést produkáltak, valamint jelentős mértékben megugrott az eszköz-vásárlások mértéke. Nem kizárható az összefüggés, hogy a munkaerő-hiányból eredően a vállalatok hatékonyság-javítását gépesítéssel igyekeznek megvalósítani.

Az USA Personal Consumption Expenditures (PCE) inkább visszaesőben van, ebből is látszik, hogy az amerikai gazdaságot nem ez viszi előre, sokkal inkább a vállalkozások nagy mértékű eszközvásárlása.

A várakozásoknak megfelelően megtörtént a 11. FED kamatemelés 5,25%-ról 5,50%-ra. Ezzel a kamatszint 22 éves csúcsot ért el. A FED kommunikációja nyitva hagyta a lehetőséget egy esetleges következő kamatemelés előtt az inflációs adatok függvényében, de a piac jelentős része úgy gondolja, hogy a következő kamatülésen már nem lépünk feljebb ebből a sávból. Ugyanakkor egy esetleges csökkentésre is csekély esélyt látnak a piaci szereplők.

Az ECB részéről várt 25 bázispontos emelés szintén megtörtént, és bár a jelenlegi inflációs környezet alapján az Európai Központi Bank további emeléseket helyezett kilátásba, a kommunikációjában nem zárkózott el attól, hogy az adatok függvényében a szeptemberi kamatemeléstől eltekintsen.

Az olajpiacra továbbra is a szűkülő kínálat a jellemző, amely azonos keresleti szint mellett árfelhajtó hatással jár, és amit az elmúlt hónap közel 15%-os olajár-emelkedése is jól mutat. Az amerikai stratégiai olajtartalékok szintje történelmi mélypontot ért el, és egyelőre nem egyértelmű a szándék az esetleges visszatöltést illetően. A helyzetet a piac kockázatként ítéli meg, ugyanis a tartalékok feltöltése miatti kiugró kereslet ismét az árak emelkedéséhez vezethet. Jelenleg az olaj heti árfolyama a 80-as szinten stabilan tartja magát. Feltehetően a 83,5-85-ös szint lehet az a szint, amelyet áttörve további áremelkedésre lehet számítani.